» 人によっても金利は変わる!?わかりにくい金利のシステムを徹底検証!

一生に一度ともいわれる、大きな買い物である住宅購入。中には現金を貯めて、一括で支払われる方もいらっしゃるでしょうが、大半の方が住宅ローンを利用して、その支払いを行っていくことと思います。

そんな住宅ローンを利用するにあたって、重要になってくるポイントが金利です。一体金利はどのように決定するのか?今回は金利について、徹底検証していきたいと思います!

住宅ローンの種類

まずは、住宅ローンの種類からご説明していきます。住宅ローンは大きく分けて3つの種類に分けられます。この中で現在一番選ばれているのは、②の「変動金利型」だといわれています。ではなぜ、この「変動金利型」が選ばれるのでしょうか?その辺も含めて、住宅ローンについてご説明していきたいと思います。

①「固定金利型」

固定金利型の住宅ローンは、支払いの間、金利が変動することはありません。35年ローンであれば、35年間、一定の金利を払い続けることになります。

②「変動金利型」

年に2回、4月1日と10月1日に金利が見直されるタイプの住宅ローンです。見直し時期は決まっていますが、毎回必ず変更が行われるとは決まっていません。

③「固定金利特約型」

固定金利特約型は、2年、3年、5年、10年など、借りている間の一定期間だけが固定金利となる住宅ローンです。期間終了後は、①か②の中から再度商品を選択することとなります。その時点の金利で、「固定金利特約型」に再設定することも可能です。

金利優遇制度

さて、この中で②「変動金利型」が最も選ばれている理由のひとつに“金利優遇制度”というものがあります。

金利優遇制度は、銀行から見て、お客様のリスクの差によって、その金利に差をつけるというものです。「自己資金が多い」「勤務先の規模が大きい」など、銀行にとって融資リスクが低いと判断した相手に対して、その金利を優遇するといったシステムになっています。

この優遇制度は、原則「固定金利型」の住宅ローンには適用されません。(※1)

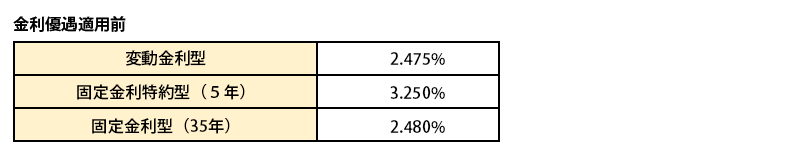

「金利優遇制度」の利用前と利用後、その金利の差は?

では、この「金利優遇制度」を利用すると、どのくらい金利が変わってくるのか?とある大手銀行の平成24年12月時点での住宅ローン店頭金利を例に出してご説明いたします。

これだけ見ると、変動金利型と固定金利型の差はわずか0.005%で、あまり変わらないように見えます。しかし、これに「金利優遇制度」を適用させるとどのようになるのでしょうか?こちらの銀行の最大優遇率1.6%を適用した場合で見てみましょう。

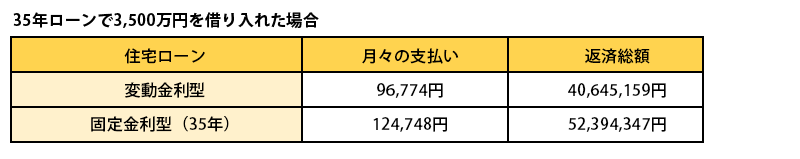

「金利優遇制度」適用後の、変動金利型と固定金利型の差は御覧の通りです。ここで、一例を出して、その総支払額の差を比較してみます。ただし、変動金利は、その金利が変わる可能性がありますが、その変動値は予測不可能のため、現在の金利が継続したものとして計算していきます。

その差はなんと、月々の支払いでおよそ28,000円。総支払額でみると、およそ1,170万円もの金額が変わってくることになります。これを、金利が変わらないという安心額として妥当と思うかどうかですが、これに合わせて、過去15年間の変動利率の変化が最大0.5%程ということも、変動金利型の住宅ローンが得選ばれている理由です。

金利優遇制度による金利優遇の差はどこで変わるの?

この金利優遇の差は、人によっても銀行によっても変わってきます。銀行は、それぞれ独自の審査基準を設けていて、「自己資金の額」「勤務先の規模」「年齢」「年収」など、様々な面から融資リスクを判断して、その金利の優遇幅を決定します。

これは、各銀行によってその審査基準もまちまちなので、どの銀行を選ぶのかということも、金利を決定する大きな要因となります。大きな金利優遇を得るためには、自分の条件にぴったり合った金融機関を選ぶということが重要になってくるのです。

また、不動産会社と金融機関との間に提携があるかということも、その金利優遇に差が出てくる要因になります。不動産売買の取り扱いが多い不動産会社は、そうでない会社よりも金利優遇が大きいという側面があるようです。

金利は、たった0.3%違うだけでも、その総支払額には大きな差を生むことになります。例えば、35年ローンで3,500万円を借り入れた場合の金利優遇率が1.4%と1.7%の場合だと、その支払い利息だけで、およそ200万円の差が出てきます。

この200万円の差を、上手く金融機関をチョイスすることで、補うことができるというわけなのです。

どうやったら、自分の条件にぴったりの住宅ローンを見つけられるのか?

いろいろな銀行に赴き、相談するのも一つの手ですが、仕事をしながら銀行に通い、自分の条件と照らし合わせながら住宅ローンを選ぶのは、なかなか大変です。

そこで、ファイナンシャルプランナーの出番です。不動産会社に所属するファイナンシャルプランナーであれば、各金融機関の住宅ローンを熟知していますので、公平な視点から、金融機関のメリット、デメリットを説明することが可能です。

住宅購入をお考えの際には、このような不動産会社を探すところから始めるのも、有利な条件で住宅ローンを組むための一つの方法です。

※1.フラット35Sや、変動金利型固定金利型を組み合わせる場合など、商品によっては金利優遇を得られることもあります。